[2023年1月23日]

ID:9085

令和6年度(令和5年分)以降の上場株式等に係る所得の課税方式の選択の取り扱いについて

また、この措置により、上場株式等に係る譲渡損失の損益通算及び繰越控除についても所得税と一致するよう規定の整備が行われます。

上場株式等の配当等に係る課税方式の選択について 「令和5年度(令和4年分)までの取り扱い」

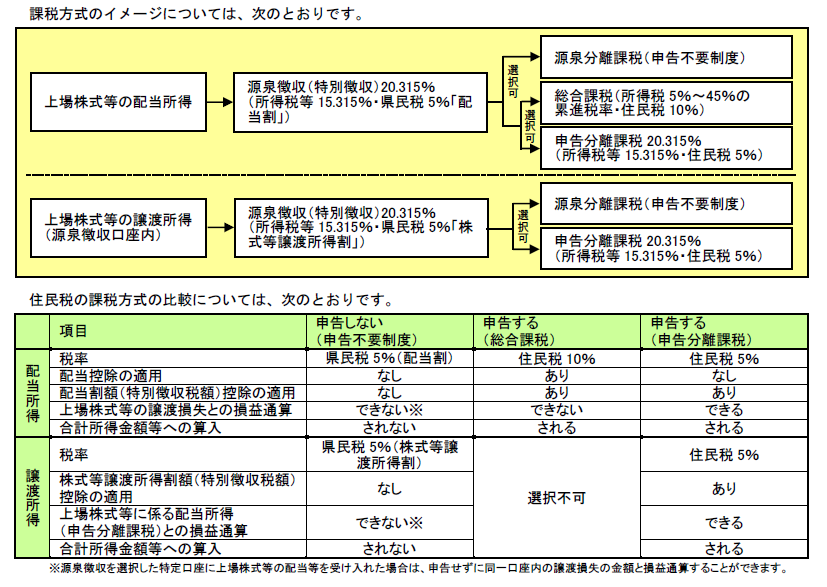

上場株式等の配当所得及び譲渡所得(源泉徴収を選択した特定口座分)については、所得税及び県民税(配当割・株式等譲渡所得割)があらかじめ源泉徴収(特別徴収)されるため、申告をしないで源泉徴収(特別徴収)だけで済ませる申告不要制度を選択できます。

また、各種所得控除・税額控除の適用や譲渡損失の損益通算及び繰越控除等を行うために、総合課税または申告分離課税を選択して申告することも可能です。

なお、下記の(2)の方法により、所得税と住民税とで異なる課税方式(源泉分離課税、総合課税、申告分離課税)を選択することができます。

(1)課税方式の選択ができる所得

所得税及び復興特別所得税15.315%と県民税5%(配当割・株式等譲渡所得割)の合計20.315%の税率で源泉徴収(特別徴収)されている上場株式等の配当所得及び譲渡所得です。

なお、所得税及び復興特別所得税20.42%のみ源泉徴収されている非上場株式の配当所得等は対象外です。

(2)課税方式が選択できる期限と方法((AまたはBの方法のいずれかの方法)

住民税の納税通知書(特別徴収税額の決定通知書を含む)が送達される日までに、

A.確定申告書の第2表の住民税・事業税に関する事項の特定配当等・特定株式等譲渡所得の全部の申告不要の欄に〇を記入して確定申告を行うこと。

B.住民税の申告書に「上場株式等の所得に関する住民税課税方法選択の申出書」及び収入関係書類(特定口座年間取引報告書や支払い通知書等の写し、確定申告書の控えの写し)を添付して提出すること。

なお、所得税の確定申告後、上記方法による住民税の課税方式の選択をしない場合は、所得税の確定申告における課税方式が適用されます(但し、住民税の納税通知書(特別徴収税額の決定通知書を含む)送達後に確定申告を行った場合を除きます)。

B.の方法にて課税方法の選択を行う際の申請書類

令和5年度 市民税・県民税申告書

令和5年度 市民税・県民税申告書 令和5年度分 上場株式等の所得に関する住民税課税方法選択の申出書

令和5年度分 上場株式等の所得に関する住民税課税方法選択の申出書  令和4年度 市民税・県民税申告書(1)

令和4年度 市民税・県民税申告書(1)  令和4年度 市民税・県民税申告書(1) の控え

令和4年度 市民税・県民税申告書(1) の控え  令和4年度分 上場株式等の所得に関する住民税課税方法選択の申出書

令和4年度分 上場株式等の所得に関する住民税課税方法選択の申出書

- PDFファイルの閲覧には Adobe Reader が必要です。同ソフトがインストールされていない場合には、Adobe 社のサイトから Adobe Reader をダウンロード(無償)してください。

(3)注意事項

- 住民税で源泉分離課税(申告不要制度)を選択した場合は、配当割額控除及び株式等譲渡所得割額控除の適用はありません。

- 県民税(配当割・株式等譲渡所得割)があらかじめ特別徴収されていない配当所得・譲渡所得は申告不要制度を選択できません。

- 所得税と住民税とで異なる課税方式を選択した場合は、医療費控除や譲渡所得の繰越損失等について、所得税と住民税とで控除額等に差異が生じる可能性があります。

- 申告不要制度を選択できる配当所得や譲渡所得を申告した場合、これらの所得は合計所得金額等に含まれることとなります。合計所得金額等が増加すると、配偶者控除や扶養控除の適用、国民健康保険税、介護保険料、後期高齢者医療制度保険料等の算定などに影響が生じる可能性がありますので、申告不要制度を選択できる配当所得、譲渡所得を申告するか否かは、総合的にご判断ください。

- 住民税の納税通知書(特別徴収税額の決定通知書を含む)送達後は課税方式を変更することはできません(過年度分も同様です)。また、住民税の納税通知書(特別徴収税額の決定通知書を含む)送達後に初めてこの所得を確定申告された場合は、住民税の税額算定には算入されません。そのため、上場株式等に係る譲渡損失について、住民税では損益通算及び繰越控除の適用が受けられません。

Q&A

Q 住民税の課税方式の選択に関する手続きは、確定申告の前後どちらで行うのか。

A 確定申告の前後は問いませんが、各種控除や損益通算の計算など、確定申告書提出の際に税務署の判断で内容が変更となる場合もございますので、先に確定申告書を提出し、その控えを持って住民税申告を行うことをお勧めします。

住民税の申告書には「上場株式等の所得に関する住民税課税方法選択の申出書」及び収入関係書類(確定申告書の写し、特定口座年間取引報告書の写しや支払通知書等の写し)を添付してください。

Q 住民税の納税通知書送達後に配当所得を新たに加える確定申告(修正申告を含む)を行った場合、住民税の課税方式はどうなるのか。

A 地方税法上、「住民税の納税通知書送達までに提出」と規定されているため、納税通知書(特別徴収税額の決定通知書を含む)送達後は課税方式を選択することはできません。これにより、納税通知書(特別徴収税額の決定通知書を含む)送達までにこの所得を確定申告されなかった場合は、源泉分離課税(申告不要制度)を選択したものとみなされ、納税通知書送達後に配当所得を新たに加える確定申告(修正申告を含む)を行っても、住民税の税額算定には算入されません。

Q どの課税方式を選択するのが良いのか。

A 所得金額や控除額の状況などの課税要件のみならず、社会保険(国民健康保険税、介護保険料、後期高齢者医療制度保険料等)の加入状況も人によって異なりますので、どの課税方式を選択するのが良いのか一概には言えません。これらの状況を踏まえ、ご自身で総合的にご判断いただくこととなります。

お問い合わせ

印西市役所市民部課税課市民税係

電話: 0476-33-4443

ファクス: 0476-40-3015

電話番号のかけ間違いにご注意ください!